摘要:

估值:

(资料图片仅供参考)

(资料图片仅供参考)

双焦绝对和相对估值均偏高。焦煤绝对价格明显高于疫情前,焦炭价格去掉利润扰动后与往年价格相比也偏高;焦煤与3季度蒙煤长协、澳煤现货价格、动力煤价格相比之后,相对估值偏高,焦炭出口利润低位,盘面大升水,相对估值偏高。

驱动:

驱动面临拐点,但向下空间或难有较大想象力。国内煤矿开启复产,蒙煤通关高位,海运煤增量,同时铁水存在较大下行预期。即使不考虑粗钢平控,直接用焦煤对标终端需求,铁水也需要降至230以下,双焦同样面临累库压力,粗钢平控或压减政策的出台,大概率的结果是,原料下行压力大于钢材缺口带来的上行驱动力。

但需要警惕的是,若原料价格下行,钢厂持续给出高利润,双焦低库存下,终端存在补库需求,价格向下空间或难有较大想象力。

风险点:

煤炭供给端超预期减量;钢材终端需求超预期增加。

正文:

一、估值偏高

焦煤绝对估值偏高。从历史价格走势来看(图1),主焦煤现货价格虽然从顶部有明显回落,但绝对水平依然明显高于疫情之前10年价格运行区间。焦煤9月合约贴水现货100左右,即使减掉贴水,盘面焦煤绝对价格依然偏高。

图1:主焦煤现货价格走势

数据来源:钢联数据,永安期货研究院

焦炭绝对估值偏高。按照第三轮提涨落地(总计200元),焦炭现货价格略高于2019和2020年,略低于2018年,价格相对合理。但考虑到当前焦化产能处于2016年供给侧改革之后最宽松的状态,焦化微利或是常态。根据钢联数据,2017-2023年焦化企业年度利润均值分别为145、373、133、258、482、15、4。因此前几年价格减去利润溢价之后,当前焦炭现货价格偏高。9月合约给出100左右的升水,盘面焦炭有小幅盈利,估值偏高。

图2:焦炭现货价格走势

数据来源:钢联数据,永安期货研究院

焦煤相对估值偏高。三个角度看焦煤相对估值:

第一,3季度蒙煤长协折盘面1200-1300元/吨,9月合约高出300左右,估值偏高;

第二,近期国内煤大涨,海运煤涨幅较小,进口利润打开,国内煤相较澳洲煤高估,考虑到盘面贴水,9月合约大致平水澳煤进口成本,盘面相对澳洲煤估值中性;

第三,焦煤相对动力煤估值走高,动力煤价格下行给焦煤带来估值拖累。近期动力煤现货价格转弱明显,迎峰度夏尾声,电厂库存处于近几年最高位,动力煤基本面逐步转弱,价格下行压力开始显现,焦煤相对动力煤的动态估值逐步走高。

图3:焦煤相对价格

数据来源:钢联数据,永安期货研究院

焦炭相对估值中性略偏高。焦炭出口利润低位,今年海外焦炭产能投产较多,若国内继续涨价,海外焦炭有进口风险;盘面升水厂库100,大升水下,期现正套面临交割压力。

图4:焦炭出口利润

数据来源:钢联数据,永安期货研究院

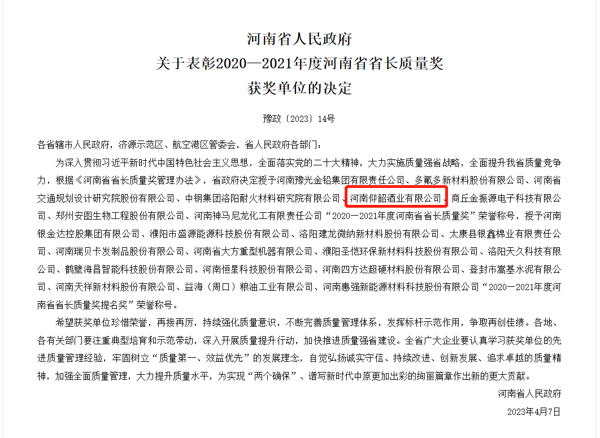

二、驱动面临拐点,但向下空间或难有较大想象力

双焦强现实面临拐点。6-7月产地矿难频发,内煤产量受到明显影响,近期部分涉事煤矿开启逐步复产,国内煤产量有望重回高位;蒙煤通关高位维持;海运煤出现进口利润后,俄罗斯煤进口量边际增加,国内钢厂开始采购澳洲煤。

图5:煤焦库存

数据来源:钢联数据,永安期货研究院

根据我们测算,今年上半年粗钢需求大致增加1350万吨,其中国内大致同比持平,增量主要来自出口,直接出口增加1040万吨,间接出口增加310万吨。若按照全年粗钢需求增2000万吨计算,在废钢到货量不同假设条件下(如下表),日均铁水均需下降至230万吨以下水平,即使全年粗钢需求增3000万吨,同样也需要见到铁水明显下降。因此不考虑粗钢平控,直接用焦煤对标终端需求,双焦也面临累库压力,粗钢平控或压减的政策出台,大概率的结果是,原料下行压力大于钢材缺口带来的上行驱动力。

但同时需要警惕的是,若原料价格下行,钢厂持续给出高利润,双焦低库存下,终端存在补库需求,价格下行深度恐将有限。

表:不同假设条件下钢联247家铁水日均产量

数据来源:钢联数据,国家统计局,富宝数据,永安期货研究院

三、风险点

煤炭供给端超预期减量;钢材终端需求超预期增加。

(文章来源:永安期货)

关键词: